Как уже неоднократно говорилось, на рынке мы торгуем вероятности. А чтобы понимать эти вероятности необходимо собирать все данные по совершенным сделкам и уже на их основе строить статистику и анализировать результаты. Собранная статистика ответит на такие вопросы как: какие формации и ситуации на рынке вы понимаете лучше всего, а от каких стоит отказаться; какие типы сделок у вас наиболее удачны; в какие дни вам лучше торговать, а в какие даже не подходить к терминалу; торговля какими инструментами вам дает наибольшую прибыль, а какие забирают всю прибыль и т.д.

И главный инструмент в этом – Дневник трейдера.

СБОР ТОРГОВОЙ СТАТИСТИКИ – ДНЕВНИК ТРЕЙДЕРА

Не важно каким образом у вас будет реализован этот инструмент – в виде заметок, таблицы в Excel или онлайн-сервис – важно, чтобы он у вас был, вы его регулярно заполняли и так же регулярно анализировали. Это неотьемлемая часть трейдинга особенно в начале пути.

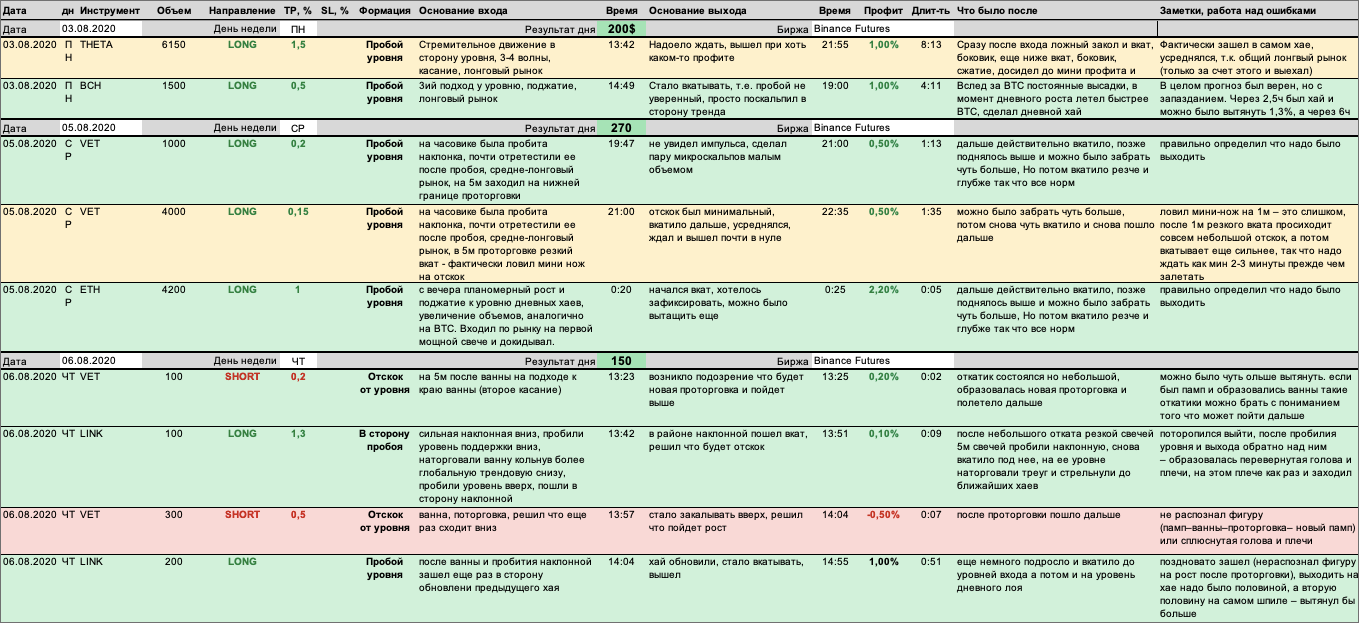

В идеальном случае, информация по каждой сделке должна содержать следующие данные: цена входа/выхода, объем, направление сделки (лонг, шорт), основания для открытия, основания для закрытия, дата/время открытия/закрытия, день недели, время в сделке, допущенные ошибки (что можно было улучшить), эмоциональное состояние, самочувствие, скриншот графика с точками входа/выхода или видеозапись экрана в момент совершения сделки.

Данных действительно много, но чем больше у вас будет собрано информации по каждой сделке, тем точнее будет весь ваш дальнейший анализ собранной статистики.

Ведение дневника трейдера является обязательным условием при торговле на рынке, если вы еще новичок. Новичку еще не известны вероятности отработки тех или иных рыночных ситуаций конкретно им самим, он еще не знает, как будет вести себя в той или иной ситуации, насколько точно будет следовать правилам торговой системы, соблюдать риск-менеджмент, сделки какого типа будут даваться ему легче, а какие тяжелее. Всего этого он не знает по единственной причине – у него еще нет собственной статистики торговли, нет базы, от которой он может оттолкнуться.

Для профессиональных трейдеров это требование не настолько критично, но все равно важно. Рынок – постоянно меняющаяся среда и важно всегда держать руку на пульсе, и подстраивается под него при смене фазы, изменению ликвидности и волатильности, появлению новых алгоритмов и манипуляций. Ведение дневника, запись экрана с терминалом и графиками позволяют отследить такие изменения и перестроиться быстрее, чем это сделают другие участники рынка, которым лень этим заниматься.

Отдельно упомянем про запись экрана. Данный способ позволит при повторном просмотре отследить такие закономерности, которые недоступны никаким другим способом – можно увидеть как крупный участник действовал на рассматриваемом вами уровне, какие сделки (их активность и объем) предвосхитили дальнейший пробой или отскок, заметить работу робота и как его можно использовать, обнаружив его на рынке в будущем.

Если у вас не бесконечный объем памяти на компьютере, с которого вы торгуете, мы бы рекомендовали завести свой закрытый Youtube-канал и загружать свои сделки туда, а в дневнике трейдера указывать ссылку на соответствующее видео. Так же это решение позволит поделиться свой сделкой с коллегами или наставником, и в дальнейшем ее проанализировать.

Чтобы дневник сделок работал и начал приносить пользу необходимо совершить как можно больше сделок разных типов, отрабатывая разные формации и основания для входа. Важно, чтобы по каждой формации или торговой стратегии было сделано 50-100-200 сделок. Так собранная статистика будет более полной и достоверной.

Еще одним важным элементом дневника является выделение особенно прибыльных и правильных сделок. Под правильной сделкой понимается сделка, совершенная по четким, понятным основаниям, с обоснованной точкой входа, которая даст минимальный убыток в случае стоплосса (SL) и максимальный профит в случае тейкпрофита (ТР). Такие сделки стоит сохранять у себя в отдельное место, периодически просматривать и анализировать. Помимо анализа таких сделок с целью фиксации правильных собственных паттернов поведения на рынке, такие сделки настраивают на правильное эмоциональное состояние и повышают уверенность в себе как в трейдере: получилось тогда – получиться снова.

ОБРАБОТКА ТОРГОВОЙ СТАТИСТИКИ

Главная цель анализа собранной статистики сводится к вычислению математического ожидания анализируемого свойства сделки. То есть важно понимать не только и не сколько соотношение количества прибыльных и убыточных сделок в той или иной торговой ситуации, а сколько реальных денег вам приносит торгуемая ситуация, формация, инструмент и т.д.

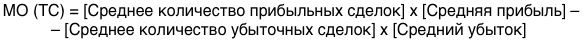

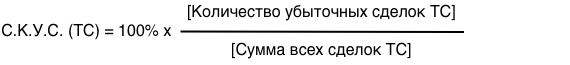

Формула для расчета мат. ожидания (МО):

На примере расчета МО для торговой стратегии (ТС) в пробой.

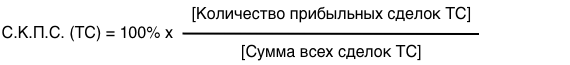

Чтобы узнать среднее количество прибыльных сделок торговой стратегии необходимо высчитать сумму всех совершенных сделок по этой ТС и количество из них прибыльных:

Аналогичным образом высчитывается среднее количество убыточных сделок:

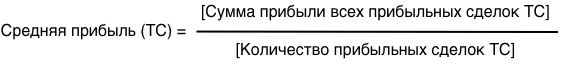

Для расчета средней прибыли нужно разделить сумму полученной прибыли всех прибыльных сделок ТС на количество прибыльных сделок ТС:

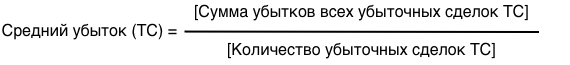

Аналогичным образом рассчитывается величина среднего убытка:

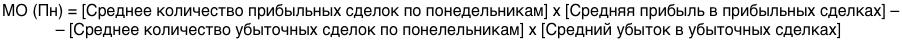

Точно так же рассчитывается МО и для всех остальных анализируемых факторов сделки. Например, для расчета МО торговли по понедельникам формула будет выглядеть так:

Где Среднее количество прибыльных сделок по понедельникам считается как количество прибыльных сделок по понедельникам, деленное на общее количество всех сделок по понедельникам, умноженное на 100 и т.д.

Глядя на формулу МО можно понять, что мы не можем контролировать показатели среднего количества прибыльных сделок и среднее количество убыточных сделок, так как, открывая ту или иную сделку, мы не знаем будет ли она в итоге прибыльной или убыточной. Таким образом, мы не можем влиять на эту часть формулы. А вот показатели средней прибыли и среднего убытка нам подконтрольны, и мы как раз это и должны делать, заранее определяя уровни для закрытия по ТР или SL. Именно эти параметры и определяют торговую статистику, на которую трейдер может влиять.

Можно сделать важнейший вывод – задача трейдера сделать так, чтобы величина средней прибыли была в несколько раз больше величины среднего убытка. В случае R/R=1/3 средняя прибыль должна быть в три раза больше среднего убытка. Если выдерживать такое соотношение R/R мат. ожидание будет положительным, а значит неважно какое количество стоплоссов трейдер получит за день, за неделю или за месяц, на долгой дистанции трейдер в любом случае получит прибыль. Поэтому убыток, полученный в отдельно взятой сделке, вообще не имеет никакого значения и должен восприниматься как обычное рутинное следствие трейдинга и не влиять на психоэмоциональное состояние трейдера.

Рассчитав МО по каждой стратегии, типам и направлениям сделок, дням недели, торговым часам и т.д., появляется возможность отфильтровать те стратегии и типы сделок, которые конкретно для вас являются убыточными. Так же это дает возможность скорректировать ранее заложенные в ТС уровни ТР и SL, которые вы используете. То есть трейдер не торгует статистически убыточные для себя ситуации, инстурменты, дни и часы, а концентрируется и торгует только статистически прибыльные для себя ситуации. Одно это изменение в торговле позволяет сделать значительный рывок по увеличению зарабатываемой прибыли на рынке в абсолютном выражении и повышению вашего профессионализма как трейдера. Меняется взгляд на рынок – вы перестаете торговать все подряд, сидя перед экраном в режиме 24/7, вы пропускаете «не свои» ситуации и концентрируетесь только на «своих».

Помните пример рабочего графика профессионального трейдера в заключении статьи про кластерный и объемный анализ, где у трейдера на графике отмечено только интересуемы уровни, трендовая линия и больше ничего? Так вот, это реальный пример трейдера, который отрабатывает только пробои и только с определенными (своими) основаниями на вход в сделку. За весь день этот трейдер совершает 2-3 сделки, которые за месяц такой торговли образуют огромный доход. Ему не интересны ни отскоки, ни ловля ножей и прочее, только пробои и только с определенными основаниями.

Но, чтобы прийти к этому, необходимо выполнить весь этот кропотливый труд по отработке всех возможных ситуаций на рынке, собрать максимально подробные статистические данные, проанализировать их и понять что приносит доход, а что его забирает. Напоминаем для тех, кто вдруг забыл: трейдинг – самый тяжелый путь к самым легким деньгам. Большая часть начинающих трейдеров не готова к такому систематическому подходу и сталкиваясь с убытками, непонимая основ и подходов, начиная винить во всем злой рынок, который “ходит за их стопами”, попросту сливаются, бросая это дело, так и не дойдя до понимания что, как и почему тут нужно делать.